Где выгодно оформить кредит

Ищете, где взять кредит на лучших условиях? Разберем все варианты: банки, МФО, онлайн-платформы. Сравним ставки и поможем выбрать самый выгодный кредит!

В современном мире кредит стал неотъемлемой частью финансовой жизни многих людей. Он позволяет решать различные задачи: от покупки необходимой техники до финансирования крупного бизнеса. Однако, прежде чем решиться на оформление кредита, важно тщательно изучить все доступные предложения и выбрать наиболее подходящий вариант. Где же можно оформить кредит, чтобы он был выгодным, безопасным и отвечал вашим потребностям? В этой статье мы подробно рассмотрим различные варианты и дадим полезные советы.

Банки: Традиционный и Надежный Способ Получения Кредита

Банки – это наиболее распространенный и, пожалуй, самый надежный способ получения кредитных средств. Они предлагают широкий спектр кредитных продуктов, отличающихся условиями, процентными ставками и требованиями к заемщикам. Рассмотрим основные преимущества и недостатки оформления кредита в банке:

Преимущества банковского кредитования:

- Широкий выбор кредитных программ: Банки предлагают различные виды кредитов, включая потребительские, ипотечные, автокредиты, кредитные карты и т.д. Это позволяет подобрать оптимальный вариант, соответствующий вашим конкретным целям.

- Относительно низкие процентные ставки: По сравнению с микрофинансовыми организациями (МФО), банки обычно предлагают более выгодные процентные ставки. Это связано с тем, что они имеют доступ к более дешевым источникам финансирования.

- Надежность и безопасность: Банки являются регулируемыми финансовыми организациями, деятельность которых контролируется государством. Это обеспечивает защиту прав заемщиков и гарантирует безопасность сделки.

- Возможность получения крупной суммы: В банке можно получить кредит на значительную сумму, что особенно важно при финансировании крупных проектов или приобретении дорогостоящего имущества.

- Длительный срок кредитования: Банки часто предлагают более длительные сроки кредитования, что позволяет снизить ежемесячный платеж и сделать кредит более доступным.

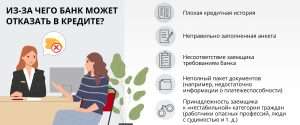

Недостатки банковского кредитования:

- Строгие требования к заемщикам: Банки предъявляют высокие требования к кредитной истории, уровню дохода и другим факторам. Не всем потенциальным заемщикам удается соответствовать этим требованиям.

- Длительный процесс рассмотрения заявки: Процесс рассмотрения заявки на кредит в банке может занять несколько дней или даже недель. Это может быть критично, если деньги нужны срочно.

- Необходимость предоставления большого пакета документов: Для получения кредита в банке требуется предоставить обширный пакет документов, включая справки о доходах, копии трудовой книжки и другие подтверждающие документы.

- Скрытые комиссии и платежи: Некоторые банки могут взимать дополнительные комиссии и платежи, которые не всегда очевидны при заключении договора. Важно внимательно изучать все условия кредитования.

- Ограниченная гибкость условий: Условия кредитования в банке обычно являются стандартными и не всегда могут быть адаптированы к индивидуальным потребностям заемщика.

Микрофинансовые Организации (МФО): Быстрый и Доступный, Но Дорогой Вариант

Микрофинансовые организации (МФО) – это финансовые учреждения, специализирующиеся на выдаче небольших займов на короткий срок. Они привлекают заемщиков своей доступностью и скоростью оформления, однако процентные ставки в МФО значительно выше, чем в банках. Рассмотрим особенности кредитования в МФО:

Преимущества кредитования в МФО:

- Быстрое оформление: Займ в МФО можно получить в течение нескольких минут, что особенно важно в ситуациях, когда деньги нужны срочно.

- Минимальные требования к заемщикам: МФО предъявляют менее строгие требования к кредитной истории и уровню дохода, чем банки. Это делает их доступными для более широкого круга заемщиков.

- Удобство оформления: Займ в МФО можно оформить онлайн, не выходя из дома.

- Небольшой пакет документов: Для получения займа в МФО обычно требуется только паспорт.

- Доступность для заемщиков с плохой кредитной историей: Многие МФО выдают займы заемщикам с плохой кредитной историей, хотя и на менее выгодных условиях.

Недостатки кредитования в МФО:

- Очень высокие процентные ставки: Процентные ставки в МФО значительно выше, чем в банках. Это может привести к серьезной переплате по кредиту.

- Небольшие суммы займа: МФО обычно выдают небольшие займы, которых может быть недостаточно для решения крупных финансовых задач.

- Короткий срок кредитования: Займы в МФО выдаются на короткий срок, что требует быстрой выплаты долга.

- Риск попасть в долговую яму: Из-за высоких процентных ставок и короткого срока кредитования существует риск попасть в долговую яму, если не рассчитать свои финансовые возможности.

- Навязчивые методы взыскания долгов: Некоторые МФО используют навязчивые методы взыскания долгов, что может привести к психологическому дискомфорту.

Кредитные Кооперативы: Альтернативный Вариант Кредитования

Кредитные кооперативы – это некоммерческие организации, объединяющие граждан или организации для взаимного кредитования. Они предлагают кредиты своим членам на более выгодных условиях, чем банки, но и требования к заемщикам могут быть достаточно строгими.

Преимущества кредитования в кредитных кооперативах:

- Более низкие процентные ставки: Процентные ставки в кредитных кооперативах обычно ниже, чем в банках, так как они не стремяться к получению прибыли.

- Индивидуальный подход к заемщикам: Кредитные кооперативы более гибко подходят к рассмотрению заявок на кредит и учитывают индивидуальные обстоятельства заемщиков.

- Возможность участия в управлении кооперативом: Члены кредитного кооператива имеют право участвовать в управлении организацией и влиять на ее деятельность.

- Дополнительные услуги: Кредитные кооперативы могут предлагать своим членам дополнительные услуги, такие как консультации по финансовому планированию и инвестированию.

Недостатки кредитования в кредитных кооперативах:

- Необходимость быть членом кооператива: Для получения кредита в кредитном кооперативе необходимо стать его членом, что требует внесения вступительного взноса.

- Ограниченная доступность: Кредитные кооперативы не так распространены, как банки, и их деятельность может быть ограничена определенным регионом.

- Риск банкротства кооператива: Существует риск банкротства кредитного кооператива, что может привести к потере вложенных средств.

- Ограниченные суммы кредитования: Кредитные кооперативы обычно выдают кредиты на небольшие суммы.

Онлайн-Платформы P2P-Кредитования: Кредиты от Частных Инвесторов

Онлайн-платформы P2P-кредитования (Peer-to-Peer) – это площадки, которые связывают заемщиков напрямую с частными инвесторами. Они предлагают более гибкие условия кредитования, чем банки, но и риски для инвесторов и заемщиков выше.

Преимущества P2P-кредитования:

- Более гибкие условия кредитования: Условия кредитования на P2P-платформах могут быть более гибкими, чем в банках, так как они определяются непосредственно инвесторами.

- Более быстрый процесс оформления: Процесс оформления кредита на P2P-платформе обычно быстрее, чем в банке.

- Возможность получения кредита с плохой кредитной историей: Некоторые инвесторы готовы предоставлять кредиты заемщикам с плохой кредитной историей, но на менее выгодных условиях.

Недостатки P2P-кредитования:

- Более высокие процентные ставки: Процентные ставки на P2P-платформах могут быть выше, чем в банках, так как инвесторы берут на себя больший риск.

- Риск невозврата кредита: Существует риск невозврата кредита, так как инвесторы не имеют таких же гарантий, как банки.

- Отсутствие регулирования: Деятельность P2P-платформ регулируется менее строго, чем деятельность банков, что повышает риски для инвесторов и заемщиков.

Ломбарды: Кредит Под Залог Имущества

Ломбарды – это организации, предоставляющие краткосрочные займы под залог ценного имущества. Они привлекают заемщиков своей доступностью и скоростью оформления, но процентные ставки в ломбардах достаточно высоки, а риск потери заложенного имущества – велик.

Преимущества кредитования в ломбардах:

- Быстрое оформление: Займ в ломбарде можно получить в течение нескольких минут.

- Минимальные требования к заемщикам: Ломбарды не предъявляют строгих требований к кредитной истории и уровню дохода.

- Не требуется подтверждение дохода: Для получения займа в ломбарде не требуется подтверждение дохода.

Недостатки кредитования в ломбардах:

- Высокие процентные ставки: Процентные ставки в ломбардах очень высокие.

- Риск потери заложенного имущества: Если заемщик не сможет вовремя вернуть долг, ломбард имеет право продать заложенное имущество.

- Небольшие суммы займа: Ломбарды обычно выдают займы на небольшие суммы, которые зависят от стоимости заложенного имущества.

- Короткий срок кредитования: Займы в ломбардах выдаются на короткий срок.

Как Выбрать Наиболее Подходящий Вариант Кредитования?

Выбор наиболее подходящего варианта кредитования зависит от множества факторов, включая ваши финансовые возможности, кредитную историю, необходимую сумму займа и срок кредитования. Прежде чем принять решение, рекомендуется тщательно изучить все доступные предложения и сравнить их условия.

Ключевые факторы, которые следует учитывать при выборе кредита:

- Процентная ставка: Процентная ставка является одним из основных факторов, определяющих стоимость кредита. Чем ниже процентная ставка, тем меньше вы переплатите по кредиту.

- Срок кредитования: Срок кредитования влияет на размер ежемесячного платежа. Чем больше срок кредитования, тем меньше ежемесячный платеж, но тем больше общая переплата по кредиту.

- Сумма займа: Сумма займа должна соответствовать вашим потребностям. Не стоит брать больше, чем вам действительно необходимо.

- Комиссии и платежи: Узнайте, какие комиссии и платежи взимаются при оформлении и обслуживании кредита. Это может существенно повлиять на общую стоимость кредита.

- Требования к заемщикам: Убедитесь, что вы соответствуете требованиям, предъявляемым к заемщикам.

- Репутация кредитора: Изучите репутацию кредитора и отзывы других заемщиков.

- Условия досрочного погашения: Узнайте, какие условия досрочного погашения кредита.

Советы по Безопасному Кредитованию

Чтобы избежать проблем с кредитом, важно соблюдать несколько простых правил:

- Тщательно планируйте свой бюджет: Прежде чем брать кредит, убедитесь, что вы сможете вовремя выплачивать ежемесячные платежи.

- Не берите больше, чем вам действительно необходимо: Берите в кредит только ту сумму, которая вам действительно нужна;

- Сравнивайте предложения разных кредиторов: Сравните условия кредитования у разных кредиторов, чтобы выбрать наиболее выгодный вариант.

- Внимательно читайте договор: Внимательно прочитайте договор кредитования перед его подписанием. Обратите внимание на все условия, включая процентную ставку, срок кредитования, комиссии и платежи.

- Не берите кредиты в сомнительных организациях: Избегайте кредитов в организациях, которые не имеют лицензии или предлагают слишком выгодные условия.

- Не берите кредиты для погашения других кредитов: Это может привести к долговой яме.

- Не затягивайте с выплатой долга: Старайтесь выплачивать долг вовремя, чтобы избежать штрафов и пени.

- Обращайтесь за помощью, если у вас возникли проблемы с выплатой кредита: Если у вас возникли проблемы с выплатой кредита, обратитесь к кредитору для решения проблемы.

Правильный подход к кредитованию – это залог финансовой стабильности и уверенности в будущем. Тщательно анализируйте свои потребности, сравнивайте предложения и принимайте взвешенные решения. Учитывайте все риски и возможности, чтобы кредит стал инструментом достижения ваших целей, а не источником проблем. Помните, что финансовая грамотность и ответственное отношение к своим обязательствам – это ключ к успешному управлению финансами. Изучение вопроса о том, где взять кредиты, поможет вам принять правильное решение.

Описание: Ищете, где можно оформить кредиты на выгодных условиях? Узнайте о банках, МФО и других вариантах, чтобы выбрать оптимальное решение.