Российский фондовый рынок: текущая ситуация и перспективы

Российский фондовый рынок штормит? Геополитика, санкции, экономика… Разберемся в хаосе, чтобы инвестиции не ушли в минус! Анализ трендов и драйверов.

Российские фондовые рынки переживают период значительной волатильности и неопределенности. Геополитическая напряженность, экономические санкции и внутренние факторы оказывают существенное влияние на настроения инвесторов и динамику котировок. Понимание текущей ситуации и анализ ключевых факторов, определяющих ее, крайне важны для принятия взвешенных инвестиционных решений. В этой статье мы подробно рассмотрим последние тенденции на российском фондовом рынке, проанализируем основные драйверы роста и падения, а также обсудим возможные сценарии развития ситуации в будущем.

Текущая ситуация на российском фондовом рынке

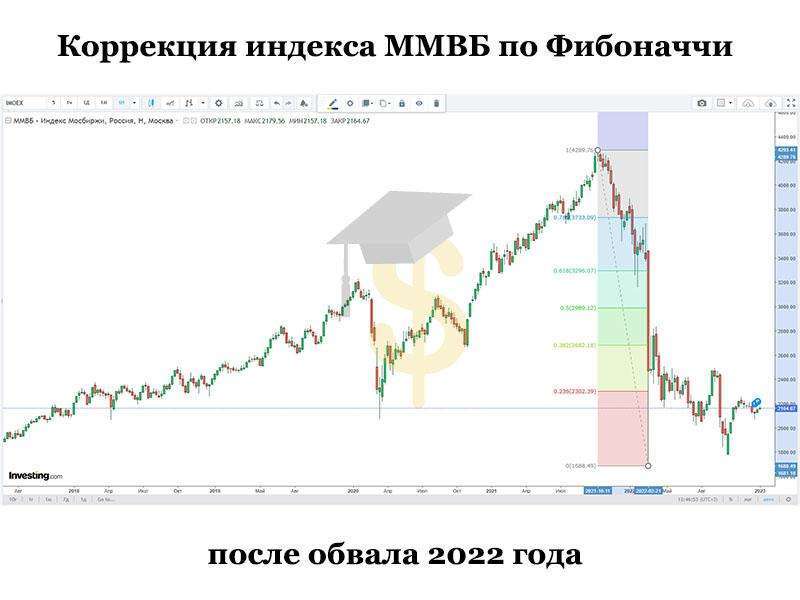

В последние месяцы российский фондовый рынок демонстрирует смешанную динамику. После первоначального шока, вызванного геополитическими событиями, наблюдалось некоторое восстановление, однако затем последовал новый виток снижения. Индекс Московской биржи (IMOEX) и индекс РТС (RTSI) колеблются в широком диапазоне, отражая высокую степень неопределенности.

Основные факторы, влияющие на рынок

Существует несколько ключевых факторов, определяющих текущую ситуацию на российском фондовом рынке:

- Геополитическая напряженность: Продолжающиеся геополитические события и связанные с ними риски оказывают негативное влияние на настроения инвесторов.

- Экономические санкции: Санкции, введенные рядом стран в отношении России, ограничивают доступ российских компаний к международным рынкам капитала и технологий.

- Макроэкономическая ситуация: Инфляция, ключевая ставка Центрального банка и другие макроэкономические показатели оказывают непосредственное влияние на стоимость активов.

- Корпоративные новости: Финансовые результаты, дивидендная политика и другие корпоративные события отдельных компаний также влияют на динамику их акций.

- Действия правительства и Центрального банка: Меры, предпринимаемые правительством и Центральным банком для стабилизации экономики и поддержки фондового рынка, играют важную роль.

Анализ ключевых секторов российского фондового рынка

Различные сектора российской экономики и, соответственно, фондового рынка, по-разному реагируют на текущую ситуацию. Рассмотрим основные из них:

Нефтегазовый сектор

Нефтегазовый сектор является одним из ключевых для российской экономики и фондового рынка. Компании этого сектора, такие как «Газпром» и «Роснефть», занимают значительную долю в индексах IMOEX и RTSI. На динамику акций нефтегазовых компаний влияют мировые цены на нефть и газ, а также геополитические факторы и санкции.

В настоящее время нефтегазовый сектор сталкивается с рядом вызовов, включая ограничение доступа к западным технологиям и рынкам сбыта. Однако высокие цены на энергоносители поддерживают финансовые показатели компаний сектора.

Финансовый сектор

Финансовый сектор, представленный такими крупными банками, как «Сбербанк» и «ВТБ», также играет важную роль на российском фондовом рынке. На динамику акций банков влияют макроэкономическая ситуация, кредитная активность и процентные ставки.

В условиях высокой инфляции и повышенной ключевой ставки банкам приходится адаптироваться к новым реалиям. Санкции также оказывают негативное влияние на деятельность банковского сектора, ограничивая доступ к международным рынкам капитала.

Металлургический сектор

Металлургический сектор, представленный такими компаниями, как «Норильский никель» и «НЛМК», также является важным для российской экономики и фондового рынка. На динамику акций металлургических компаний влияют мировые цены на металлы, а также спрос на металлопродукцию на внутреннем и внешнем рынках.

Санкции и логистические проблемы оказывают негативное влияние на экспорт металлопродукции. Однако внутренний спрос и государственная поддержка могут частично компенсировать потери от снижения экспорта.

Розничный сектор

Розничный сектор, представленный такими компаниями, как «Магнит» и «X5 Group», также является важным для российской экономики и фондового рынка. На динамику акций розничных компаний влияют потребительский спрос, инфляция и уровень доходов населения.

В условиях высокой инфляции и снижения реальных доходов населения розничные компании сталкиваются с трудностями. Однако государственная поддержка и адаптация к новым условиям могут помочь им справиться с вызовами.

Возможные сценарии развития ситуации на российском фондовом рынке

Существует несколько возможных сценариев развития ситуации на российском фондовом рынке. Рассмотрим основные из них:

Сценарий 1: Стабилизация и восстановление

В случае стабилизации геополитической ситуации и смягчения санкций российский фондовый рынок может постепенно восстановиться. Росту котировок будут способствовать высокие цены на энергоносители, государственная поддержка и восстановление экономики.

В случае сохранения геополитической напряженности и действия санкций российский фондовый рынок продолжит оставаться волатильным. Котировки будут колебаться в широком диапазоне, отражая неопределенность и риски.

Сценарий 3: Дальнейшее снижение

В случае ухудшения геополитической ситуации и усиления санкций российский фондовый рынок может продолжить снижаться. Негативное влияние на котировки окажут снижение цен на энергоносители, рецессия в мировой экономике и отток капитала.

Инвестиционные стратегии в условиях неопределенности

В условиях высокой неопределенности на российском фондовом рынке инвесторам необходимо проявлять осторожность и выбирать консервативные инвестиционные стратегии. Рассмотрим некоторые из них:

- Диверсификация портфеля: Распределите свои инвестиции между различными классами активов и секторами экономики, чтобы снизить риски.

- Инвестиции в защитные активы: Рассмотрите возможность инвестирования в защитные активы, такие как золото и государственные облигации.

- Осторожный выбор акций: Выбирайте акции компаний с устойчивыми финансовыми показателями и высокой дивидендной доходностью.

- Долгосрочные инвестиции: Сосредоточьтесь на долгосрочных инвестициях, а не на краткосрочных спекуляциях.

- Консультации с финансовым консультантом: Обратитесь к финансовому консультанту для получения профессиональной помощи в управлении своими инвестициями.

Риски и возможности

Инвестиции на российском фондовом рынке сопряжены с определенными рисками, такими как геополитические риски, экономические риски и валютные риски. Однако они также предоставляют возможности для получения высокой доходности, особенно в долгосрочной перспективе. Важно тщательно оценивать риски и возможности, прежде чем принимать инвестиционные решения.

Альтернативные инвестиционные инструменты

Помимо акций, на российском фондовом рынке доступны и другие инвестиционные инструменты, такие как облигации, паевые инвестиционные фонды (ПИФы) и биржевые инвестиционные фонды (ETF). Каждый из этих инструментов имеет свои особенности и подходит для различных инвестиционных целей и стратегий.

Облигации

Облигации ― это долговые ценные бумаги, которые представляют собой обязательство эмитента выплатить инвестору определенную сумму денег в установленный срок. Облигации считаются менее рискованными, чем акции, и могут быть хорошим выбором для консервативных инвесторов.

Паевые инвестиционные фонды (ПИФы)

ПИФы ― это коллективные инвестиционные инструменты, которые позволяют инвесторам вкладывать деньги в диверсифицированный портфель активов. ПИФы управляются профессиональными управляющими компаниями и могут быть хорошим выбором для инвесторов, которые не имеют времени или опыта для самостоятельного управления своими инвестициями.

Биржевые инвестиционные фонды (ETF)

ETF ⎯ это инвестиционные фонды, которые торгуются на бирже, как акции. ETF обычно отслеживают определенный индекс или сектор экономики и могут быть хорошим выбором для инвесторов, которые хотят получить доступ к диверсифицированному портфелю активов с низкими затратами.

Перспективы российского фондового рынка

Перспективы российского фондового рынка зависят от множества факторов, включая геополитическую ситуацию, экономическую ситуацию и действия правительства и Центрального банка. В случае стабилизации ситуации и проведения экономических реформ российский фондовый рынок может продемонстрировать значительный рост в долгосрочной перспективе.

Роль государства

Государство играет важную роль в развитии российского фондового рынка. Правительство может стимулировать рост рынка путем проведения экономических реформ, создания благоприятного инвестиционного климата и поддержки российских компаний. Центральный банк может способствовать стабильности рынка путем проведения разумной денежно-кредитной политики.

Влияние технологического прогресса

Технологический прогресс также оказывает влияние на российский фондовый рынок. Развитие онлайн-брокеров и инвестиционных платформ делает рынок более доступным для широкого круга инвесторов. Использование искусственного интеллекта и машинного обучения может улучшить эффективность инвестиционных стратегий.

Описание: Анализ текущей ситуации на российских фондовых рынках и перспективы развития. Оценка рисков и возможностей в сложившейся обстановке на **российских фондовых рынках**.